|

2008-11-21 22:44:27

Темпы развития рынка складской недвижимости неравномерны и определяются целым рядом факторов. В зависимости от объема спроса и предложения доминирующую роль играют в разное время либо собственники, девелоперы складских площадей, либо конечные пользователи – компании-арендаторы. В настоящее время заметна тенденция смещения рынка в сторону клиента-потребителя. Отчасти об этом свидетельствует появление складских проектов, в большей степени учитывающих потребности арендаторов. Возникли и новые форматы, рассчитанные на разные целевые группы клиентов: бизнес-парки, в том числе индустриальные парки и технопарки, проекты ленд-девелопмента. На ситуацию в складском девелопменте в той или иной степени влияет и финансовый кризис на глобальных рынках, сейчас заметный и в России. Какие тенденции в сложившихся условиях можно считать ключевыми? Темпы развития рынка складской недвижимости неравномерны и определяются целым рядом факторов. В зависимости от объема спроса и предложения доминирующую роль играют в разное время либо собственники, девелоперы складских площадей, либо конечные пользователи – компании-арендаторы. В настоящее время заметна тенденция смещения рынка в сторону клиента-потребителя. Отчасти об этом свидетельствует появление складских проектов, в большей степени учитывающих потребности арендаторов. Возникли и новые форматы, рассчитанные на разные целевые группы клиентов: бизнес-парки, в том числе индустриальные парки и технопарки, проекты ленд-девелопмента. На ситуацию в складском девелопменте в той или иной степени влияет и финансовый кризис на глобальных рынках, сейчас заметный и в России. Какие тенденции в сложившихся условиях можно считать ключевыми?

Индустриальная недвижимость

Развитие новых форматов становится заметной тенденцией, определяющей ситуацию на рынке складской недвижимости в Москве и регионах в ближайшей перспективе. Вслед за иностранцами и российские девелоперы начали активно создавать индустриальные парки. Западный опыт во многом определяет заданный вектор, однако присутствует в России и своя специфика.

Идея создания индустриальных парков в России получила поддержку на государственном уровне совсем недавно. Так, в 2005-2006 годах Правительство Московской области разработало и приняло Программу по созданию промышленных округов. На сегодняшний день девелоперы заявили о развитии нескольких логистических и многофункциональных парков в рамках упомянутой программы (Белый Раст, Радумля, Котово и др.). На территории зоны «Белый Раст» компания Ghelamco ведет строительство логистичес-кого парка «Дмитров» (ввод первой очереди запланирован на вторую половину 2009 г.), остальные проекты находятся в стадии разработки.

Привлекательность формата успели оценить западные инвесторы (преимущественно частные компании), которые стали развивать промышленные парки в регионах, где созданы максимально комфортные для них условия.

Реализация крупных проектов, в частности, началась в областях, граничащих с Московской, таких, как Калужская, Тверская, Владимирская и др. Например, в Калужской области компания Лемкон, подразделение крупнейшего финского строительного концерна «Лемминкяйнен», создает свой объект рядом с индустриальными парками, в которых уже обосновались Volkswagen, Peugeot, Citroеn, а также Volvo Trucks. То же самое происходит и во Владимирской области, где крупный индустриальный парк развивается благодаря зарубежному инвестору — инвестиционно-строительной компании Trimo (Словения).

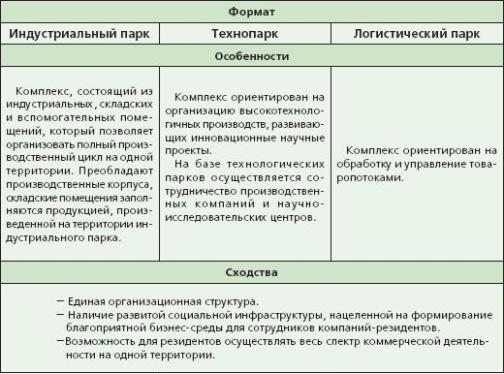

В России пока что нет единой классификации, позволяющей проводить отличия в рамках того или иного проекта с индустриальной составляющей. В западном понимании существуют вполне заметные различия между такими форматами, как индустриальные парки, технопарки, логистические парки (табл.1). В индустриальных парках возможны разные условия владения недвижимостью:

• строительство под заказ и долгосрочная аренда;

• строительство под заказ и продажа.

Кроме того, наблюдается и увеличение объема предложений по строительству «под ключ» вне индустриальных парков, в том числе и в связи с текущим кризисом на финансовом рынке, не позволяющем развивать ряд проектов спекулятивно.

Табл. 1. Сравнение форматов

На зарубежных рынках, развитых и устоявшихся, давно можно выделить такой сегмент, как ленд-девелопмент. По сути, это тот же индустриальный парк, только без контракта на строительство: земельные участки с подготовленными коммуникациями предлагаются собственником на продажу.

Зарубежный опыт говорит о переходе к централизованному развитию индустриальных зон после насыщения первичных потребностей рынка.

Можно также рассмотреть опыт Англии — почти готовый индустриальный объект с возможностью достройки за два-четыре месяца, коммуникациями и мощностями, предлагается на продажу или в аренду конечному потребителю. После заключения договора и первых платежей производится достройка здания с учетом нужд потребителя, что позволяет оперативно — менее чем за полгода — произвести запуск новой производственной площадки.

Потребителям рынка индустриальной недвижимости, желающим получить построенный «под ключ» объект в России, необходимо уметь планировать на полтора-два года вперед свои потребности в производственной базе. Проекты индустриальных парков, появившиеся на рынке, стараются учитывать такую возможность для клиентов, предлагая подготовленные земельные участки и собственные ресурсы для строительства объектов. Таким образом, время до начала строительства проекта заказчика сокращается до минимума благодаря высокой готовности площадки к развитию — наличию коммуникаций и необходимой инфраструктуры, строительных подрядных организаций и т.д.

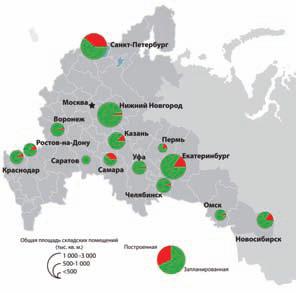

Рис. 1. Соотношение заявленных и построенных площадей

Складская недвижимость

2008 год характери- зовался тем, что активно строились складские объекты в регионах (рис.1) Региональная экспансия — еще один устоявшийся тренд на российском рынке складской недвижимости. В период 2005 — 2007 гг. были заявлены складские проекты в регионах таких сетевых компаний, как MLP, Megalogix, «Евразия Логистик», а в 2008 г. уже началось активное строительство в целом ряде городов-миллионников.

Девелоперы возводят типовые комплексы класса А, рассчитанные на крупных арендаторов, в основном, логистов и сетевых ритейлеров. Однако, очевидно и то, что стандартное предложение — склады класса А — не отвечает потребностям всех групп потребителей. Кроме того, в ряде регионов на рынке возникла конкуренция проектов, а в некоторых городах реальный спрос на качественные площади оказался ниже объема предложения.

На ситуацию также повлиял текущий мировой финансовый кризис, так как ряд арендаторов пересмотрели свои планы по расширению присутствия в регионах и отказались от долгосрочной аренды помещений даже в некоторых городах-миллионниках.

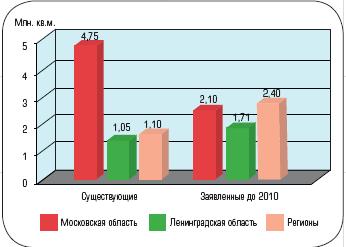

Прогноз развития современной складской инфраструктуры. В России до 2010 года заявлен большой объем ввода качественных складских площадей (рис 2). Прирост объемов качественной складской недвижимости до 2010 г. довольно существенен в регионах и в Санкт-Петербурге (рис. 3).

Как видно из диаграмм, предполагаемые объемы велики, однако по предыдущему опыту можно предположить,что построено в запланированный срок будет порядка 30-40% заявленных площадей. Из-за изменения ситуации на рынке и проблем с кредитованием можно предположить, что некоторые проекты будут отложены и не появятся на рынке в заявленный срок.

Рис. 2. Заявленные объемы ввода качественных складских площадей.

Рис. 3. Заявленный прирост объемов складской недвижимости.

Изменение сроков ввода площадей

Действительно, в условиях кризиса ликвидности на глобальных рынках и его все более заметного влияния на Россию, сроки ввода ряда проектов были перенесены на 1-2 квартала и даже более, часть проектов будут приостановлены до получения финансирования.

Крупные девелоперы при этом не заявили о приостановке строительства объектов, хотя в ряде случаев каждая последующая фаза ввода в строй будет реализовываться позднее, чем ожидалось ранее.

Каковы же основные причины задержек ввода в эксплуатацию складских комплексов, кроме финансовых? Как раз в 2006–2008 гг. начался резкий рост цен на стройматериалы.

В прошлом году также ужесточились требования к исходноразрешительной документации (ИРД), в результате чего подготовка пакета документов стала занимать у девелоперов больше времени. Более того, усилился контроль за правомерностью начала строительных работ на стройплощадках, в результате строительство начинается после получения всех согласований, а не параллельно. Все эти факторы в той или иной степени оказали влияние на планы девелоперов по реализации проектов.

В то же время есть и положительные моменты: у клиентов появляется возможность более четко планировать сроки ввода объектов в эксплуатацию. Когда еще до начала строительства все документы в порядке, погрешность прогноза по вводу меняется с полугодовой на двух-трехмесячную, и потенциальные клиенты- арендаторы уже это оценили. А выход техники на площадку после получения разрешения на строительство снижает риски всех участников рынка.

Привлечение финансирования в условиях нынешнего кризиса — основная головная боль для девелоперов. Из-за кризиса ликвидности многие банки сократили лимиты по кредитованию, повысили процентные ставки и т.д. Наиболее устойчивы и жизнеспособны в подобных условиях оказались наиболее профессиональные игроки, уже реализовавшие целый ряд проектов. Возможность привлечения финансирования зависит от кредитной истории заемщика, его репутации и профессионализма.

Многие девелоперские компании пересматривают стратегии и объемы реализации проектов в условиях кризиса ликвидности. Сейчас можно говорить о консервативности рынка, связанной с дальнейшим развитием новых проектов.

Стараясь минимизировать риски, девелоперы выходят на наименее рискованные рынки. Потенциально интересными для складского девелопмента в настоящий момент считаются рынки Москвы, Санкт- Петербурга, Екатеринбурга, Новосибирска и Ростова-на-Дону с Краснодаром, хотя и в этих городах (кроме московского региона) возможно временное перенасыщение рынка при одновременной реализации всех планов девелоперов. Пока на этих региональных рынках сейчас строится меньше складов, чем было заявлено ранее.

Специфика сетевых и нишевых проектов

Сетевые проекты складских комплексов класса А сегодня занимают значительную долю как на московском, так и на региональных рынках.

В отличие от «точечного» девелопмента, они имеют ряд специфических характеристик:

• основные потребители — крупные логистические компании, федеральные торговые сети;

• минимальный блок — от 5000 кв. м;

• современные складские помещения;

• более привлекательные условия для крупных и сетевых клиентов. срок аренды от семи лет.

Не секрет, что большинство сетевых проектов, представленных в настоящий момент на российском рынке, создавались изначально с целью дальнейшей продажи. Это инвестиционный продукт, который изначально планировался для потенциального инвестора-покупателя. Но не всем арендаторам подходит стандартизированный продукт. Части из них нужна краткосрочная аренда, некоторые не готовы взять в аренду минимальную для большинства проектов класса А площадь в 5000 кв. м., а кому-то недостаточно сухого склада.

В связи с этим появляются специализированные и нишевые складские комплексы, рассчитанные на узкую целевую аудиторию — например, морозильные и холодильные склады, склады хранения опасных (в том числе горючих) товаров, склады с более мелким делением складских блоков и т.д.

Нужно учесть, что при правильном подборе арендаторов даже такие склады могут быть интересны инвестиционным фондам и банкам для вложения средств (хотя в случае продажи срок аренды менее 7 лет будет являться поводом для серьезных переговоров между владельцем бизнеса и покупателем, исключения в сроке аренды могут быть сделаны для известных арендаторов с хорошей финансовой отчетностью).

Благодаря учету местной специфики подобные проекты могут быть успешными на рынке, если они обладают следующими особенностями:

• специализированные склады;

• ориентация на небольшие компании, средний бизнес;

• минимальные блоки в новых качественных складах - от 2000 кв. м;

• складские помещения классов А и B, редевелопмент;

• срок аренды от трех лет;

• учет специфики локального рынка.

Как создать «идеальный» склад?

В условиях растущей конкуренции немаловажную роль играют все аспекты девелопмента, качество проекта, его местоположение, особенности здания. Интерес инвесторов к проекту зависит от пула арендаторов, гарантирующих стабильный поток наличности в течение всего срока действия договора долгосрочной аренды.

Сегодня можно говорить о том, что на рынке сложилась ситуация, когда девелоперы идут навстречу клиентам, и при реализации проектов учитывают интересы не только инвесторов, но и арендаторов.

Инвесторы даже в условиях кризиса будут рассматривать проекты с наименьшими рисками и качественными арендаторами. Гарантированный поток наличности и качественный проект обеспечивают инвестиционную привлекательность комплекса. Если объект недвижимости пользуется спросом на рынке, а арендаторы платят рыночные ставки по долгосрочным договорам, то его окупаемость и ликвидность не вызовут сомнений у инвестора.

Критерии банков, финансирующих девелоперские проекты, по отношению к отчетности и надежности арендаторов также меняются. Если год-два назад они в меньшей степени обращали внимание на балансовую отчетность компаний, и в большей степени — на управленческую модель, на потенциал будущего арендатора, то сегодня ситуация совсем другая. Важное значение приобретает банковская история, которая в какой-то степени гарантирует платежеспособность клиента. В противном случае банки могут отказать девелоперу в дальнейшем финансировании проекта.

Оценка платежеспособности, финансовой стабильности арендаторов стала одним из ключевых моментов при работе с финансовыми институтами.

Девелопер должен быть готов к тому, что не все его арендаторы понимают свои стратегические планы на несколько лет вперед. Может случиться так, что арендатору, который планировал занять большую нишу на рынке, могут вообще через три года не понадобиться складские площади, если он свернет или уменьшит объемы своей деятельности. Таким образом, требования инвесторов и банков абсолютно понятны: они пытаются снизить риски и сделать свой бизнес более доходным.

На рынке складской недвижимости для успешной реализации проекта требуется учитывать требования как инвесторов, так и конечных пользователей – арендаторов, при этом их интересы зачастую не совпадают. Создание унифицированного, стандартизированного продукта наиболее оптимально для инвесторов, потому что это прогнозируемый и понятный продукт. Но на конкурентном рынке заполнение стандартного склада происходит сложнее, чем нишевых проектов. При насыщении рынка появятся новые форматы, позволяющие удовлетворить потребности разных категорий арендаторов и пользователей не только на московском рынке, но и в регионах РФ.

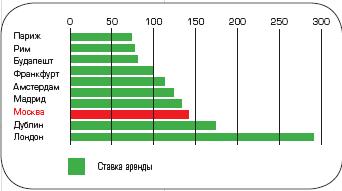

Рис. 4. Арендные ставки в Московском регионе, долл./кв. м/г.

Рис. 5. Арендные ставки в Европе, долл./кв. м/г.

Сравнение арендных ставок

Диапазон арендных ставок в Московском регионе 140–160 долл. за кв. м (рис. 4). Уровень ставок высок и отличается от среднероссийского примерно на 5-15%. Уровень арендных ставок в России, как и себестоимость строительства, остается одним из самых высоких в Европе (рис. 5).

Рынок складской недвижимости Московского региона Спрос на складские площади в первом полугодии 2008 г. составил 2 млн кв. м. Входящие заявки на поиск складских помещений распределяются следующим образом: большая часть заявок, около 77%, идет на площади до 3000 кв. м. и лишь 23% – заявки на площади более 3000 кв. м. Объекты с нарезкой до 3000 кв. м присутствуют на рынке, в основном, в сегменте редевелопмента и старых складских помещений, и их доля в предложении только уменьшается, в то время как склады класса А главным образом рассчитаны на крупных арендаторов (от 5000 кв. м). При этом на рынке московского региона уровень вакантных площадей очень низок – 0,3% для класса А и 0,5% для класса В.

Интересно также, что на Московском рынке в первом полугодии 2008 г. порядка 20% сдаваемых площадей пришлось на сделки субаренды (площади от 2000 кв. м сроком аренды до трех лет). Это новый сегмент рынка, который только начал формироваться и позволяет удовлетворить потребности в площадях менее 5000 кв. м. Стандартный размер площадей, сдаваемых в субаренду, варьируется от 1000 до 3000 кв. м. Этот вариант идеально подходит компаниям, которые пока не готовы арендовать склад на длительный срок, например, на 7–10 лет.

Текущий уровень ставок для складов класса А составляет 140-160 долл. за кв. м. (triple net, чистая ставка). Прогноз ставок на 2009 г. — 145-165 долл. за кв. м. Сдача склада в субаренду предполагает более короткий срок (от одного до трех лет), ставки в среднем на 20% выше и в отдельных случаях доходят до 180-240 долл. за 1 кв. м. в год.

Крупные компании, в основном логистические, которые берут большие объемы площадей в аренду, пытаются спрогнозировать, как они будут развиваться со временем. Для них субаренда — дополнительный источник получения дохода, но лишь на короткий период времени, до момента подбора компаний на оказание логистических услуг.

Рынок складской недвижимости Санкт-Петербурга

В Санкт-Петербурге ситуация такова: объем качественных складских помещений оценивается в 1 050 000 кв. м, ввод в эксплуатацию складских объектов продолжается. Причем, в основном, все предложения, которые будут вводиться в этом и следующем году, расположены на выезде из города на основных трассах.

Есть в Санкт-Петербурге и субаренда: предложения по сдаче в субаренду площадей от 2500 кв. м сроком до трех лет. Ее меньше, чем в Московском регионе, данный рыночный сегмент пока еще нельзя назвать сформировавшимся.

По вакантным площадям ситуация другая: свободны 1,5% площадей в классе А и до 3% – в классе В. Текущий уровень ставок: 115-155 долл. (triple net, классы А и В). В 2009 г. ожидается рост ставок до 125-160 долл. (классы А и В).

На текущий момент ужесточилась конкурентная борьба за крупного клиента, который арендует площади от 5 до 15 тыс. кв. м. Связано это с тем, что ряд проектов был построен одновременно, и в 2008 году сложился профицит складов. А поскольку предложений больше, клиенту есть из чего выбрать. Таким образом, рынок начинает модифицироваться: от «рынка девелопера» к «рынку клиента».

Рынок складской недвижимости региональных центров

Основной потребитель — федеральные сети и логистические операторы. Сейчас наибольший интерес проявляется к Екатеринбургу, Новосибирску, Краснодару и Ростову-на-Дону.

Текущий уровень ставок — от 125 до 150 долл. в зависимости от насыщенности рынка и наличия предложений. В сетевых проектах ставки в регионах близки к московским (разница составляет до 5-15%, и не всегда в пользу московского региона).

Возможно быстрое насыщение ряда рынков при одновременном вводе в эксплуатацию нескольких комплексов. Не исключено снижение арендных ставок, что уже происходит в Самаре, Казани и Санкт-Петербурге.

Аналогичные условия для снижения арендных ставок могут сложиться в Екатеринбурге, Новосибирске, Ростове-на-Дону и Краснодаре, при условии, что заявленные проекты действительно будут реализованы и появятся на рынке одновременно. Но снижение ставок, даже если оно и произойдет, не будет очень существенным — предложение не опустится ниже ставки, обеспечивающей хотя бы минимальную доходность комплекса.

Вячеслав Холопов

http://www.transmap.ru/

|